С 1 февраля 2021 года у предпринимателей, работающих на спецрежимах, ККТ должна выдавать детализированный чек. С одной стороны, подобные нововведения сопряжены с дополнительными сложностями для бизнесменов. С другой – позволяют лучше контролировать работу продавцов и получать детальные сведения о продажах, отказавшись от учета «в тетрадке».

Законодательная база

Обязательное наличие в кассовом чеке наименования товара закреплено ст. 4.7 закона № 54-ФЗ от 22.05.2003 «О применении ККТ». Требование действует с 2017 года для продавцов подакцизной и маркированной продукции, а также для ООО и ИП, работающих на общей системе налогообложения. Соответственно для них ничего не поменяется.

Изменения в кассовом чеке вводятся для предпринимателей на спецрежимах (ПСН, УСН, ЕСХН). Ранее для них предусматривалось освобождение — достаточно было использовать обобщенные названия («Товар» или «Услуга»). С 1 февраля 2021 года им также потребуется подробно указывать данные о реализуемом товаре/услуге. Чеки без такой информации выдавать запрещено.

Что изменится в чеках

В чеках ККТ, выдаваемых после 1 февраля 2021 года, должны быть сведения о таких параметрах:

- наименование реализуемого товара/услуги;

- объем/количество единиц;

- цена за единицу (включая надбавки, НДС и скидки);

- итоговая стоимость (рассчитывается как умножение цены на количество единиц).

Это значит, что предпринимателям нужно заранее внести изменения в настройки онлайн-кассы, чтобы с 1 февраля 2021 года выдавать кассовые документы с новыми реквизитами. В аппаратах нового поколения предусмотрена такая возможность, но для этого нужно завести базу реализуемой продукции (услуг).

Для ввода номенклатуры в кассу можно использовать ручной способ, а также загрузить сведения из товароучетной системы или файла Excel.

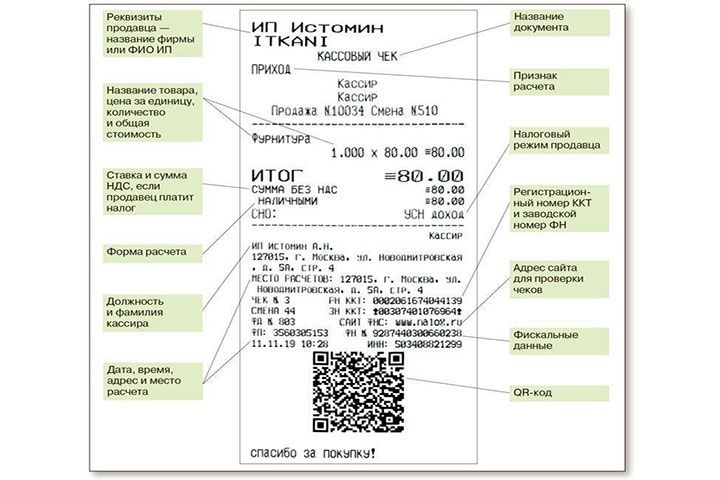

Полный перечень реквизитов кассовых документов отражен в ст. 4.7. закона № 54-ФЗ. Обязательно указывать:

- ИНН продавца, название;

- № чека (в рамках смены);

- ФИО кассира;

- режим налогообложения;

- признак, формы и суммы расчета;

- номер фискального накопителя, присвоенного производителем;

- QR-код;

- регистрационный номера ККТ и др.

Кроме того, существуют специфические реквизиты в зависимости от вида деятельности:

- признак и возврат расхода – ломбардам и другим организациям, которые отдают покупателю деньги и получают взамен товар;

- признак маркировки – продавцам маркированного товара;

- признак агента – тем, кто работает на основании агентского договора.

Отсутствие одного или нескольких обязательных реквизитов является основанием для признания чека недействительным и привлечения продавца к ответственности.

Требования к детализации

Точных предписаний, как надо указывать номенклатуру с 1 февраля 2021 года, в нормативных актах нет. Главное – обеспечить легкочитаемость и понятность для покупателя. Нельзя использовать в чеке ККТ замену в виде кода, штрих-кода или специальной символики. В остальном предприниматель вправе самостоятельно выбрать наиболее удобный для себя вариант для идентификации:

- указывать названия Общероссийского классификатора продукции по видам деятельности (ОКПД 2);

- дополнять текстовое название артикулом;

- указывать подробно наименование и отличительные признаки (сорт, марку, объем, массу).

В ФНС озвучили планы по созданию единого номенклатурного перечня, в котором каждому товару будет присвоен индивидуальный номенклатурный номер. Но сроки публикации документа пока неизвестны.

Казалось бы, наиболее простой вариант – использовать название производителя. Но здесь нужно учитывать ограничение в 128 символов (с учетом пробелов, цифр, знаков препинания), обусловленное особенностями чека ККТ. Сократить его можно с учетом следующих правил:

- оставлять минимум две буквы, кроме общепринятых случаев (к примеру «литр – л») и не заканчивать сокращенное слово гласной буквой (например, рафинированный – рафинир./рафин., но не «рафиниро»).

- не вводить в заблуждение покупателя (например, при совпадении с другими известными сокращениями).

Штрафные санкции

Ответственность за игнорирование изменений и несоответствие кассового чека актуальным требованиям с 1 февраля 2021 года регламентируется ст. 14.5 КоАП РФ. Пунктом 4 указанной статьи предусмотрено предупреждение или взыскание штрафа:

- 1500-3000 руб. – для должностных лиц и предпринимателей;

- 5000-10000 руб. – для юридических лиц.

Требования по применению ККТ, а также ответственность за их нарушение планируется перенести в Налоговый кодекс РФ и отменить закон № 54-ФЗ. При этом появятся новые меры ответственности в виде блокировки автоматических устройств для расчетов, банковских счетов, сайта, страниц в соцсетях и др.

Кроме того, при признании кассового чека недействительным автоматически считается таковой и сделка с покупателем. Соответственно возможны претензии со стороны последнего.